ไม่ว่าจะเป็นการซื้อบ้าน ซื้อคอนโด หรือซื้อที่ดิน หลังจากที่ผ่อนบ้านมาสักระยะหนึ่ง ผู้ขอสินเชื่ออาจจะเริ่มสงสัยว่าควรจะรีไฟแนนซ์บ้านดีหรือไม่ เพราะการรีไฟแนนซ์บ้านใหม่กับธนาคารแห่งเดิมหรือธนาคารแห่งใหม่เพื่อให้ได้รับอัตราดอกเบี้ยที่ต่ำลง เนื่องจากสินเชื่อเดิมนั้นกำลังจะผ่อนครบ 3 ปี หรือบางรายอาจจะเลย 3 ปีไปแล้ว

การรีไฟแนนซ์บ้านนั้นบางครั้งยังสามารถปรับวงเงินกู้ได้อีกด้วย โดยอาจกู้เพิ่มหรือลดวงเงินกู้ลงตามความเหมาะสม หรือผู้กู้จะเลือกผ่อนกับธนาคารแห่งเดิมต่อไปตามอัตราดอกเบี้ยและจำนวนเงินชำระต่องวดที่ตกลงกันไว้ ทางเลือกใดจะให้ประโยชน์กับผู้ขอสินเชื่อมากกว่ากัน ชวนหาคำตอบไปพร้อม ๆ กัน

ขายบ้านเดี่ยว

รวมประกาศขายบ้านเดี่ยวทั่วประเทศ บนเว็บไซต์ DDproperty

ครั้งก่อนเราเคยมีบทความที่แนะนำเกี่ยวกับการเตรียมเอกสารเพื่อรีไฟแนนซ์บ้านกันไปแล้ว สำหรับครั้งนี้เราจะเปรียบเทียบให้เห็นในเชิงตัวเลขเพื่อเป็นตัวอย่างประกอบการตัดสินใจว่าควรจะรีไฟแนนซ์บ้านดีหรือไม่ และการรีไฟแนนซ์บ้านนั้นจะให้ประโยชน์กับผู้ขอสินเชื่อมากน้อยเพียงใด สำหรับใครที่ตั้งใจจะรีไฟแนนซ์บ้าน แต่ไม่รู้จะรีไฟแนนซ์ที่ไหนดี ลองดูตารางอัตราดอกเบี้ยสินเชื่อ MRR MLR MOR แต่ละธนาคาร อัปเดตเดือนล่าสุดได้ที่นี่

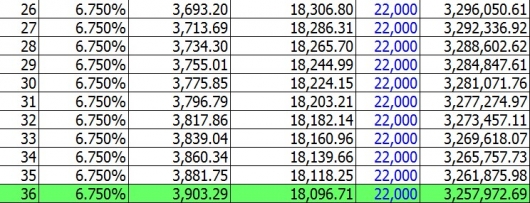

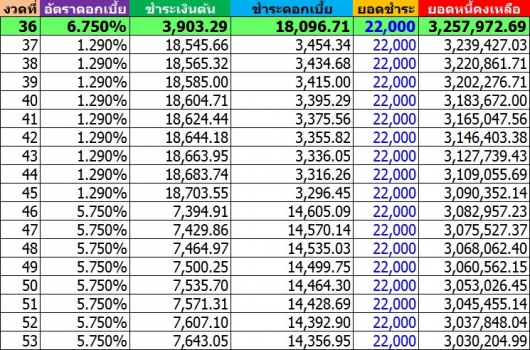

ตัวอย่างที่เรายกมานำเสนอในครั้งนี้คือการผ่อนสินเชื่อบ้าน วงเงินกู้ 3,500,000 บาท เป็นระยะเวลา 30 ปี โดยอัตราดอกเบี้ยคงที่ในปีแรกที่ 3.25% ต่อปี จากนั้นลอยตัวที่ MLR-0.25% ต่อปี และกำหนดให้จำนวนผ่อนชำระต่องวดเท่ากับ 22,000 บาท ซึ่งเมื่อผู้ขอสินเชื่อผ่อนชำระไปแล้วเป็นระยะเวลา 3 ปี พบว่ามียอดหนี้คงเหลือ 3,257,972.69 ดังแสดงในตารางการผ่อนสินเชื่อด้านล่าง

จากตารางแสดงการผ่อนสินเชื่อบ้านแบบลดต้นลดดอก ในช่วงระยะเวลา 3 ปีแรก โดยที่อัตราดอกเบี้ยนั้นมีลักษณะเพิ่มขึ้นอย่างคงที่แบบขั้นบันได เริ่มต้นจากปีที่ 1 (งวดที่ 1-12) กำหนดให้อัตราดอกเบี้ยเท่ากับ 3.25% ต่อปี และในปีที่ 2 ถึงปีที่ 3 (งวดที่ 13-36) ปรับอัตราดอกเบี้ยเป็น 6.75% ต่อปี (MLR-0.25% โดย MLR ขณะนั้นเท่ากับ 7% ต่อปี) ซึ่งจากการผ่อนสินเชื่อบ้านต่อเนื่องเป็นระยะเวลา 3 ปีนั้น พบว่า เมื่อสิ้นปีที่ 3 หรือ ณ งวดที่ 36 จะมียอดหนี้คงเหลืออยู่ที่ 3,257,972.69 บาท

สาเหตุที่เราสนใจยอดหนี้คงเหลือหลังจากผ่อนสินเชื่อ 3 ปีไปแล้ว เนื่องจากตั้งแต่นี้เป็นต้นไปจะเป็นระยะเวลาที่ผู้ขอสินเชื่อสามารถเลือกที่จะรีไฟแนนซ์บ้านได้โดยที่จะไม่เสียค่าปรับจากการไถ่ถอนหนี้ก่อนกำหนด ซึ่งเป็นเงื่อนไขที่ธนาคารส่วนใหญ่กำหนดไว้

อย่างไรก็ตามผู้ขอสินเชื่อควรตรวจสอบเงื่อนไขที่ว่าด้วยการไถ่ถอนสินเชื่อ หรือการรีไฟแนนซ์บ้านกับธนาคารที่ขอสินเชื่ออยู่ว่ากำหนดระยะเวลาไว้ให้ไถ่ถอนสินเชื่อหรือรีไฟแนนซ์ได้เมื่อใด

ดังนั้นเมื่อครบการผ่อนชำระสินเชื่อบ้านปีที่ 3 ผู้ขอสินเชื่อจึงควรมองหาทางเลือกประกอบการตัดสินใจว่าควรจะผ่อนสินเชื่อบ้านเดิมต่อไปหรือจะเลือกรีไฟแนนซ์บ้านเพื่อผ่อนสินเชื่อบ้านใหม่ โดยเลือกทางเลือกที่ผู้ขอสินเชื่อจะได้รับประโยชน์สูงสุด โดยการนำทางเลือกต่าง ๆ มาเปรียบเทียบกัน

วิธีการเปรียบเทียบทางเลือกที่เราจะนำเสนอในครั้งนี้เป็นการแสดงให้เห็นความแตกต่างระหว่างทางเลือกที่ 1 คือการไม่รีไฟแนนซ์ ในทางเลือกนี้เมื่อสิ้นสุดงวดสุดท้ายของปีที่ 3 แล้วก็จะนำยอดหนี้คงเหลือนั้นคำนวณการผ่อนสินเชื่อต่อไปด้วยตารางผ่อนสินเชื่อแบบลดต้นลดดอก

ขายคอนโด

รวมประกาศขายคอนโดทั่วประเทศ บนเว็บไซต์ DDproperty

ส่วนทางเลือกที่ 2 คือการรีไฟแนนซ์ ก็จะยกยอดหนี้คงเหลือ ณ สิ้นงวดสุดท้ายของปีที่ 3 ไปเป็นวงเงินกู้ของสินเชื่อบ้านฉบับใหม่ที่เรารีไฟแนนซ์ และคำนวณการผ่อนสินเชื่อด้วยตารางการผ่อนสินเชื่อบ้านแบบลดต้นลดดอกเช่นเดียวกัน

ความแตกต่างที่เราจะพบได้จากการเปรียบเทียบในครั้งนี้ก็คือ จำนวนดอกเบี้ยที่ชำระไปตลอดอายุสินเชื่อที่แตกต่างกัน และระยะเวลาที่ใช้เพื่อผ่อนชำระหนี้จนหมดสิ้นซึ่งแตกต่างกัน

ทางเลือกที่ 1 ไม่รีไฟแนนซ์บ้าน

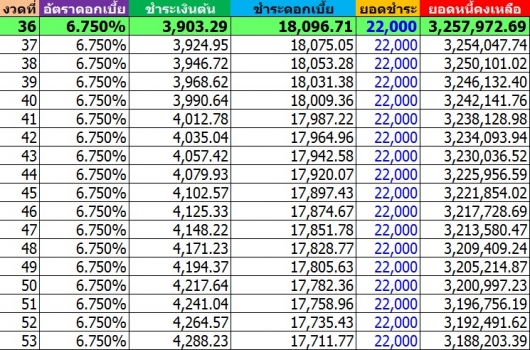

หลังจากงวดที่ 36 ซึ่งเป็นงวดสุดท้ายของปีที่ 3 แล้ว ยอดหนี้คงเหลือ 3,257,972.69 บาท จะถูกนำไปคำนวณดอกเบี้ยต่อตามอัตราดอกเบี้ยที่กำหนดไว้ในสินเชื่อเดิมที่มีเงื่อนไขว่า ตั้งแต่ปีที่ 2 เป็นต้น จนกระทั่งสิ้นสุดอายุสินเชื่อจะคิดดอกเบี้ยในอัตรา MLR-0.25% ต่อปี ซึ่งเท่ากับ 6.75% (MLR ขณะนั้นเท่ากับ 7% ต่อปี) แสดงการผ่อนสินเชื่อบ้านด้วยตารางผ่อนสินเชื่อบ้านแบบลดต้นลดดอกได้ดังนี้

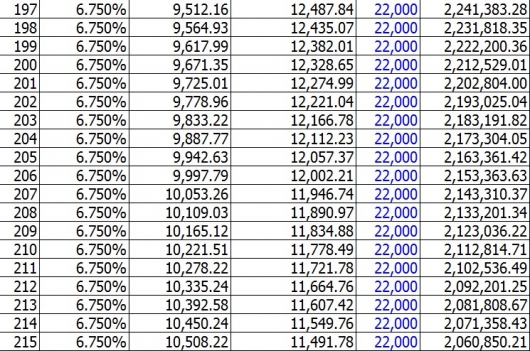

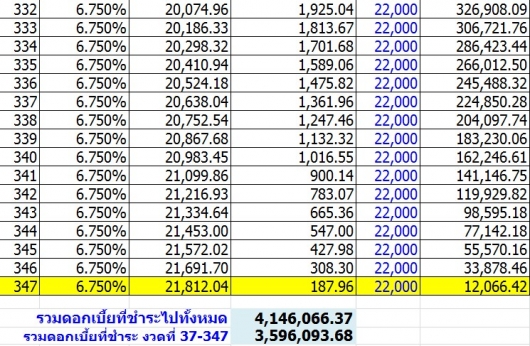

จากตารางพบว่าการผ่อนสินเชื่อแบบลดต้นลดดอกจะแสดงให้เห็นถึงการผ่อนยอดหนี้ 3,257,972.69 บาท ด้วยจำนวนเงินชำระต่องวดคงที่ 22,000 บาท ที่อัตราดอกเบี้ยคงที่เท่ากับ 6.75% ต่อปี จะพบว่าต้องผ่อนชำระอย่างต่อเนื่องถึง 347 งวด หรือประมาณ 29 ปี จึงจะสามารถชำระยอดหนี้ได้หมดสิ้น

เมื่อพิจารณาถึงจำนวนดอกเบี้ยที่ชำระไปทั้งหมดตั้งแต่งวดแรกจนกระทั่งงวดสุดท้าย (งวดที่ 347) แล้ว พบว่าชำระดอกเบี้ยไปทั้งสิ้นเป็นจำนวนเงิน 4,146,066.37 บาท ซึ่งเทียบเท่ากับ 118.46% ของวงเงินกู้เลยทีเดียว

แต่ถ้าพิจารณาเฉพาะจำนวนดอกเบี้ยตั้งแต่พ้นปีที่ 3 เป็นต้นไป คือระหว่างงวดที่ 37 ถึงงวดที่ 347 จะเป็นจำนวนเงิน 3,596,093.68 บาท ซึ่งเราจะนำจำนวนเงินนี้ไปเปรียบเทียบกับทางเลือกที่ 2 ซึ่งมีการรีไฟแนนซ์ เพื่อหาคำตอบว่าทางเลือกใดมีจำนวนดอกเบี้ยที่จะต้องชำระน้อยกว่า

ทางเลือกที่ 2 รีไฟแนนซ์บ้าน

สิ่งที่แตกต่างของทางเลือกที่ 2 คือมีการรีไฟแนนซ์หลังจากพ้นปีที่ 3 ไปแล้ว โดยเราจะนำยอดหนี้คงเหลือเมื่อสิ้นปีที่ 3 ซึ่งก็คือยอดหนี้คงเหลือ ณ งวดที่ 36 ยกไปรีไฟแนนซ์ที่อัตราดอกเบี้ยของสินเชื่อรีไฟแนนซ์บ้าน ซึ่งเป็นสินเชื่อฉบับใหม่ ที่ยังคงมีจำนวนเงินชำระต่องวดเท่าเดิมที่ 22,000 บาทต่องวด

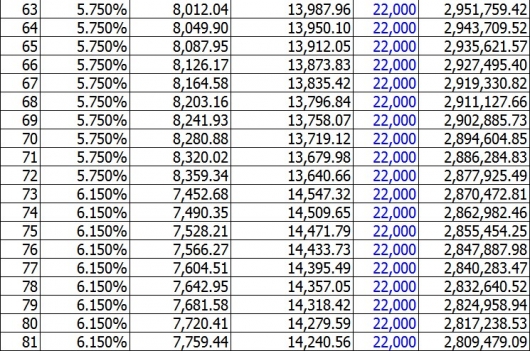

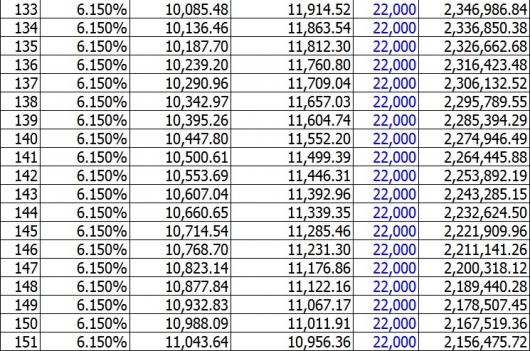

แต่ที่แตกต่างออกไปคืออัตราดอกเบี้ย โดยเมื่อรีไฟแนนซ์แล้วกำหนดให้อัตราดอกเบี้ยในงวดที่ 1-9 เท่ากับ 1.29% ต่อปี (แสดงในตารางคืองวดที่ 37-45) จากนั้นอัตราดอกเบี้ยงวดที่ 10-36 เท่ากับ 5.75% ต่อปี (แสดงในตารางคืองวดที่ 46-72) และตั้งแต่งวดที่ 37 เป็นต้นไปอัตราดอกเบี้ยเท่ากับ 6.15% ต่อปี (แสดงในตารางคืองวดที่ 73 จนกระทั่งยอดหนี้ถูกชำระหมดสิ้น) แสดงการผ่อนสินเชื่อบ้านโดยตารางผ่อนสินเชื่อบ้านแบบลดต้นลดดอกได้ ดังนี้

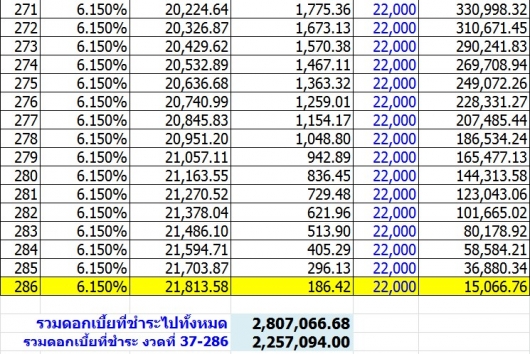

จากตารางแสดงการผ่อนสินเชื่อแบบลดต้นลดดอกแสดงให้เห็นว่าเมื่อเลือกที่จะรีไฟแนนซ์แล้ว ยอดหนี้คงเหลือที่ยกมาจากงวดสุดท้ายของปีที่ 3 จำนวน 3,257,972.69 บาท เมื่อผ่อนชำระด้วยเงินจำนวนคงที่งวดละ 22,000 บาท จะสามารถผ่อนชำระให้หมดสิ้นได้ภายใน 286 งวด หรือประมาณ 24 ปี

โดยในช่วงระยะเวลาตั้งแต่เริ่มต้นผ่อนสินเชื่อจนกระทั่งชำระยอดหนี้หมดสิ้น จะพบว่าชำระดอกเบี้ยไปทั้งสิ้น 2,807,066.68 บาท เทียบเท่ากับ 80.2% ของวงเงินกู้ แต่เมื่อพิจารณาเฉพาะจำนวนดอกเบี้ยที่ชำระไปในช่วงเวลาที่มีการรีไฟแนนซ์แล้ว (ตั้งแต่งวดที่ 37-286) จะคิดเป็นจำนวนเงิน 2,257,094 บาท

เนื่องจากการรีไฟแนนซ์นั้นจะมีค่าใช้จ่ายต่าง ๆ เพิ่มขึ้นไม่ต่างจากการขอสินเชื่อใหม่ ดังนั้นในการเปรียบเทียบระหว่าง 2 ทางเลือก นั้นจึงต้องคำนึงถึงค่าใช้จ่ายส่วนนี้ด้วย

ดังนั้น เราจึงนำค่าใช้จ่ายในส่วนนี้มารวมเข้ากับจำนวนดอกเบี้ยที่ชำระทั้งหมดหลังรีไฟแนนซ์จนกระทั่งผ่อนสินเชื่อหมดสิ้นเป็นจำนวนเดียวกัน ก่อนที่จะนำไปเปรียบเทียบกับจำนวนดอกเบี้ยทั้งหมดหลังจากปีที่ 3 เป็นต้นมาจนกระทั่งผ่อนหมดในทางเลือกที่ 1 ซึ่งไม่รีไฟแนนซ์

ค่าใช้จ่ายในการรีไฟแนนซ์นั้นจะแตกต่างกันไปตามแต่ละธนาคารจะกำหนด ผู้ขอสินเชื่อจึงควรศึกษารายละเอียดอย่างรอบคอบ สำหรับตัวอย่างของเราในทางเลือกที่ 2 เมื่อรีไฟแนนซ์จะมีค่าใช้จ่ายต่าง ๆ ดังนี้

1. ค่าประเมินมูลค่าหลักทรัพย์ 2,675 บาท

2. ค่าธรรมเนียมการจดจำนอง 1% จากยอดกู้ ในกรณีนี้ยอดกู้เท่ากับ 3,257,972.69 บาท ดังนั้นคำนวณค่าธรรมเนียมการจดจำนองได้เท่ากับ 32,579.73 บาท

3. ค่าเบี้ยประกันอัคคีภัยในอัตรา 1,000,000 บาทต่อ 3,000 บาท ต่อ 3 ปี โดยคิดจากวงเงินกู้ ซึ่งในกรณีนี้เท่ากับ 3,257,972.69 บาท โดยมีระยะเวลากู้ 30 ปี ดังนั้นสามารถคำนวณค่าเบี้ยประกันทั้งหมดได้เท่ากับ 97,739.18 บาท

4. ค่าอากร 0.5% ของวงเงินกู้ ในกรณีนี้วงเงินกู้เท่ากับ 3,257,972.69 บาท ดังนั้นจึงคำนวณค่าอากรได้เท่ากับ 16,289.86 บาท

ดังนั้น รวมค่าใช้จ่ายทั้งหมดที่จะเกิดขึ้นจากการรีไฟแนนซ์เท่ากับค่าใช้จ่ายทั้ง 4 อย่างข้างต้นรวมกันทั้งหมด คือ 149,283.77 บาท

เปรียบเทียบระหว่างไม่รีไฟแนนซ์บ้านและรีไฟแนนซ์บ้าน

จากตารางเปรียบเทียบข้างต้นจะพบว่า หลังจากผู้ขอสินเชื่อผ่อนสินเชื่อครบ 3 ปีแล้ว เลือกที่จะรีไฟแนนซ์โดยนำยอดหนี้คงเหลือ ณ งวดสุดท้ายของปีที่ 3 ไปเป็นวงเงินกู้ใหม่ของสินเชื่อรีไฟแนนซ์ (ทางเลือกที่ 2) โดยที่ยังคงผ่อนชำระต่องวดเท่าเดิมคือ 22,000 บาท ภายใต้เงื่อนไขอัตราดอกเบี้ยปรับลอยตัวตาม MLR พบว่า จะสามารถผ่อนชำระหนี้จนหมดสิ้นได้เร็วกว่าทางเลือกที่ไม่รีไฟแนนซ์ ประมาณ 61 งวด หรือเป็นระยะเวลา 5 ปี 1 เดือน

ในขณะที่ดอกเบี้ยที่ต้องชำระของทางเลือกที่รีไฟแนนซ์จะน้อยกว่าทางเลือกที่ไม่รีไฟแนนซ์อยู่ 1,338,999.69 บาท และเมื่อหักค่าใช้จ่ายที่เกิดขึ้นจากการรีไฟแนนซ์ออก 149,283.77 บาท แล้วทั้ง 2 ทางเลือกจะมีส่วนต่างกันเท่ากับ 1,189,715.91 บาท ซึ่งถือว่าเป็นจำนวนเงินที่ค่อนข้างมาก

ทั้งนี้ ตัวอย่างที่หยิบยกมานำเสนอกันในครั้งนี้เป็นเพียงกรณีหนึ่งที่การรีไฟแนนซ์นั้นสามารถช่วยประหยัดดอกเบี้ยให้ผู้ขอสินเชื่อได้อย่างมาก แต่ไม่ได้หมายความว่าการรีไฟแนนซ์ทุกกรณีจะสามารถลดดอกเบี้ยได้เสมอไป ดังนั้นก่อนจะรีไฟแนนซ์ แนะนำให้ผู้ขอสินเชื่อศึกษารายละเอียดของสินเชื่ออย่างละเอียดรอบคอบ

โดยประเด็นหลักที่จะต้องพิจารณาคือ อัตราดอกเบี้ยตลอดอายุสินเชื่อของสินเชื่อรีไฟแนนซ์จะต้องต่ำกว่าอัตราดอกเบี้ยตลอดสินเชื่อปัจจุบัน อีกทั้งยังต้องคำนึงถึงค่าใช้จ่ายที่จะเกิดขึ้นจากการรีไฟแนนซ์ เช่น ค่าธรรมเนียมการจดจำนอง ค่าอากร ค่าประเมินมูลค่าหลักทรัพย์ รวมไปถึงค่าประกันอัคคีภัย หรือประกันสินเชื่อบ้าน (MRTA) ซึ่งมีเงื่อนไขแตกต่างกันตามแต่ละธนาคาร

ทำอย่างไรกับประกัน MRTA เมื่อต้องรีไฟแนนซ์

| แบบที่ 1 | แบบที่ 2 |

| เปลี่ยนชื่อผู้รับผลประโยชน์เป็นธนาคารใหม่ | ขอเวนคืนกรมธรรม์กับที่เดิม |

| ไม่ต้องเสียเงินก้อนเพื่อทำประกันชีวิตอีกรอบหนึ่ง | ได้เงินคืนมาก้อนหนึ่ง นำไปทำประกันชีวิตกับธนาคารใหม่ที่จะรีไฟแนนซ์ได้ |

| ตรวจสอบทุนประกันว่าประกันตัวเดิม ครอบคลุมสินเชื่อรีไฟแนนซ์ที่ทำไปหรือไม่ | จำนวนเงินเวนคืนที่ได้รับ ขึ้นอยู่กับเงื่อนไข และจำนวนปีที่เอาประกัน |

ที่สำคัญคือต้องตรวจสอบเงื่อนไขการไถ่ถอนสินเชื่อจากธนาคารเดิมด้วยว่ากำหนดให้ผู้ขอสินเชื่อสามารถรีไฟแนนซ์ได้ตั้งแต่ปีที่เท่าไรของการกู้ เพราะมิฉะนั้นแล้วผู้กู้จะต้องถูกปรับจากธนาคารเดิมซึ่งมักมีการกำหนดเงื่อนไขปรับ หากผู้ขอสินเชื่อไถ่ถอนหนี้ก่อนกำหนด

คุณสามารถเรียนรู้เพิ่มเติม หรือทดลองเปรียบเทียบสินเชื่อของคุณได้จากตาราง Excel ที่เรามีให้ดาวน์โหลด โดยกด ดาวน์โหลดตารางเปรียบเทียบสินเชื่อที่นี่

รวมวิธีการผ่อนบ้านให้หมดไว

เรื่องข้างต้นนี้เขียนโดย เชษฐพล มานิตย์ Online Writer ประจำ DDproperty.com หากมีคำถามเพิ่มเติมสามารถติดต่อได้ที่ kittikom@ddproperty.com

ข้อจำกัดความรับผิดชอบ: ข้อมูลนี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น DDproperty by PropertyGuru ซึ่งอยู่ภายใต้การดูแลของบริษัท ออลพร็อพเพอร์ตี้ มีเดีย จำกัด ไม่สามารถรับรองหรือรับประกันเกี่ยวกับข้อมูล รวมทั้งไม่สามารถรับรองหรือรับประกันใด ๆ เกี่ยวกับความเหมาะสม สำหรับวัตถุประสงค์เฉพาะใด ๆ ของข้อมูล ตามขอบเขตสูงสุดที่กฎหมายอนุญาต แม้ว่าเราได้พยายามอย่างเต็มที่ เพื่อให้แน่ใจว่าข้อมูลที่ให้ไว้ในบทความนี้ถูกต้อง เชื่อถือได้ และครบถ้วน ณ เวลาที่เขียน แต่ข้อมูลที่ให้ไว้ในบทความนี้ไม่ควรนำไปใช้ในการตัดสินใจทางการเงิน, การลงทุนอสังหาริมทรัพย์ หรือทางกฎหมายทันที ผู้อ่านไม่ควรใช้ข้อมูลในบทความ แทนคำแนะนำจากผู้เชี่ยวชาญที่ผ่านการฝึกอบรมซึ่งสามารถพิจารณาข้อเท็จจริงและสถานการณ์ส่วนตัวของคุณได้ ทั้งนี้ เราไม่สามารถรับผิดชอบใด ๆ หากคุณเลือกที่จะนำข้อมูลไปใช้เพื่อประกอบการตัดสินใจ