ดอกเบี้ยบ้านขึ้น เมื่อมีการปรับดอกเบี้ยนโยบาย ประเด็นนี้ย่อมเป็นข่าวร้ายสำหรับทุกคนที่อยู่ระหว่างผ่อนบ้านหรือกำลังมีแผนจะซื้อบ้านด้วยสินเชื่อของธนาคาร เพราะดอกเบี้ยนโยบายทุก ๆ 1% ที่ปรับขึ้นจะทำให้ภาระการผ่อนสินเชื่อบ้านทั้งหมดปรับขึ้นอีกประมาณ 7% ส่งผลให้ผู้ซื้อบ้านต้องส่งเงินงวดสูงขึ้นกว่าเดิมหรือใช้เวลามากขึ้นในการผ่อนชำระ

อ่านหัวข้อที่คุณสนใจ

- ทำไมดอกเบี้ยบ้านจึงปรับขึ้น

- ค่างวดผ่อนบ้านเพิ่มเท่าไหร่เมื่อดอกเบี้ยบ้านขึ้น

- ลดดอกเบี้ยบ้านด้วยการรีไฟแนนซ์

ทำไมดอกเบี้ยบ้านจึงปรับขึ้น

ส่วนใหญ่แล้วสถาบันการเงินมักจะเสนอแพ็กเกจการกู้สินเชื่อบ้านในลักษณะให้ปีแรก ๆ มีอัตราดอกเบี้ยคงที่ เช่น อัตราดอกเบี้ย 3 ปีแรก คงที่ 3.5% ต่อปี ขณะที่ปีที่ 4 เป็นต้นไปมักจะเป็นดอกเบี้ยลอยตัว เช่น อัตราดอกเบี้ย MRR-1 เท่ากับว่าอัตราดอกเบี้ยของเราตั้งแต่ปีที่ 4 เป็นต้นไปจะเป็นเท่าไหร่ ขึ้นอยู่กับดอกเบี้ย MRR ในขณะนั้น

อัปเดตดอกเบี้ย MRR MLR MOR

อัปเดตอัตราดอกเบี้ยเงินให้สินเชื่อบ้าน MRR MLR MOR ได้ที่นี่

แม้แต่ละธนาคารจะกำหนดดอกเบี้ย MRR ไม่เท่ากัน แต่การพิจารณาปรับขึ้นลงของดอกเบี้ย MRR มีผลกระทบจากหลายปัจจัยแบบเดียวกัน เช่น อัตราดอกเบี้ยเงินฝาก อัตราเงินเฟ้อ และอัตราดอกเบี้ยนโยบายที่กำหนดโดยคณะกรรมการนโยบายการเงิน (กนง.) ธนาคารแห่งประเทศไทย ซึ่งหากมีการปรับขึ้นมักจะทำให้อัตราดอกเบี้ย MRR แต่ละธนาคารปรับเพิ่มตาม

ทั้งนี้ อัตราดอกเบี้ยนโยบายของไทยนั้น ล่าสุด ณ วันที่ 17 ธันวาคม 2568 คณะกรรมการนโยบายการเงิน (กนง.) มีมติเอกฉันท์ ให้ลดอัตราดอกเบี้ยนโยบายลง 0.25% ต่อปี ทำให้อัตราดอกเบี้ยนโยบายปัจจุบันอยู่ที่ 1.25% ต่อปี

ค่างวดผ่อนบ้านเพิ่มเท่าไหร่เมื่อดอกเบี้ยบ้านขึ้น

อย่างที่เกริ่นไปว่า ดอกเบี้ย MRR จะมีผลกับผู้ผ่อนชำระเมื่อย่างเข้าสู่ปีที่ธนาคารกำหนดเป็นอัตราดอกเบี้ยลอยตัว แน่นอนว่ายิ่งดอกเบี้ยสูงขึ้นจะทำให้ค่าผ่อนบ้านสูงเป็นเงาตามตัว แต่สูงขึ้นเท่าไหร่ ดูได้จากตัวอย่างดังต่อไปนี้

ตัวอย่างกรณีที่ 1 ยังไม่เริ่มผ่อนบ้าน

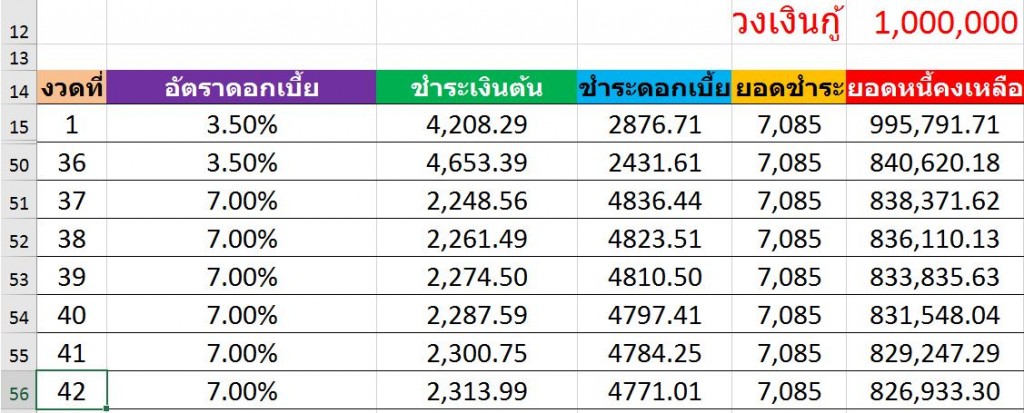

สมมติให้เงินกู้เป็นจำนวน 1 ล้านบาท ดอกเบี้ย 3 ปีแรกคงที่ที่ 3.5% ขณะที่ปีที่ 4 ดอกเบี้ย=MRR หาก MRR เดิมอยู่ที่ 7% และกำหนดผ่อนชำระ 20 ปี (240 งวด) จะเท่ากับต้องผ่อนชำระ 7,085 บาทต่องวด

แต่เมื่อดอกเบี้ย MRR ในปีที่ 4 เป็นต้นไป เพิ่มเป็น 8% หากยังผ่อนชำระภายใน 20 ปี เงินงวดผ่อนชำระจะเพิ่มเป็น 7,460 บาทต่องวด หรือเพิ่มขึ้นงวดละ 375 บาท หรือคิดเป็นมูลค่าเงินต้นรวมดอกเบี้ยต้องผ่อนชำระมากขึ้นทั้งหมด 90,000 บาทต่อเงินกู้จำนวน 1 ล้านบาท หรือถ้ายังต้องการชำระค่างวดเท่าเดิมที่ 7,085 บาท ต้องขยายเวลาการผ่อนเป็น 271 งวด หรือ 22-23 ปี

ตารางต่อไปนี้เป็นการเปรียบเทียบการผ่อนชำระ เมื่อดอกเบี้ย MRR ในปีที่ 4 เป็นต้นไป เพิ่มขึ้นจาก 7% เป็น 8% จะต้องชำระต่องวดเพิ่มขึ้นงวดละ 375 บาท คิดเป็นมูลค่าเงินต้นรวมดอกเบี้ยต้องผ่อนชำระมากขึ้นทั้งหมด 90,000 บาทต่อเงินกู้จำนวน 1 ล้านบาท หากต้องการผ่อนชำระหมดภายใน 2 ปี (240 งวด) เท่าเดิม

วงเงินกู้

1,000,000

1,000,000

–

–

ยอดชำระต่องวด

7,085

7,460

375

5%

ยอดชำระทั้งหมด (240 งวด)

1,700,400

1,790,400

90,000

5%

ตัวอย่างกรณีที่ 2 ผ่อนบ้านมาแล้ว 10 ปี

สมมติแพ็กเกจดอกเบี้ยบ้านเดียวกับตัวอย่างแรก และมีการผ่อนชำระที่ 7,085 บาทต่องวดเช่นกัน ในปีที่ 10 มีการตัดเงินต้นไปแล้วคงเหลือเงินต้น 612,706.31 บาท

แต่ในปีที่ 11 ดอกเบี้ย MRR ปรับขึ้นกะทันหันเป็น 8% ซึ่งการผ่อนชำระเดือนละ 7,085 บาทจะทำให้ตัดเงินต้นได้น้อยลงเพราะดอกเบี้ยที่ต้องส่งธนาคารแต่ละเดือนเพิ่มขึ้น ทำให้การผ่อนชำระต้องปรับเพิ่มการผ่อนชำระต่อเดือนในงวดที่เหลือเป็น 7,450 บาทต่องวด (7,450x120 งวด) เพื่อให้ผ่อนหมดภายใน 20 ปีเช่นเดิม

วงเงินกู้

1,000,000

1,000,000

–

–

ยอดชำระต่องวด

7,085

7,450

365

5%

ยอดชำระทั้งหมด (240 งวด)

1,700,400

1,744,200

43,800

3%

*ตารางตัวอย่างเป็นการปรับแบบกระทันหันตอนปีที่ 11 ยอดชำระทั้งหมดที่เพิ่มขึ้นมาจาก (7085x120)+(7450x120)=1,744,200

จากตัวอย่างดังกล่าว การปรับเปลี่ยนดอกเบี้ยนโยบายของไทย จะกระทบถึงการคำนวณอัตราดอกเบี้ย MRR แต่ละธนาคาร ซึ่งถ้าหากเป็นดอกเบี้ยขาขึ้นก็จะกลายเป็นผลลบ

ถ้ายังอยู่ระหว่างตัดสินใจกู้ซื้อบ้าน จะทำให้ความสามารถในการกู้ของเราน้อยลง เพราะต้องผ่อนชำระต่อเดือนสูงขึ้น จากที่เคยกู้ได้ 1 ล้านบาท ก็จะลดต่ำกว่านั้น หรือถ้าอยู่ระหว่างผ่อนบ้านแล้วดอกเบี้ยขยับขึ้น จะต้องส่งค่างวดหนักขึ้น จากที่เคยวางแผนใช้จ่ายเงินในด้านอื่นก็อาจจะต้องขยับแผนนั้นออกไปก่อน เพื่อลดเสี่ยงที่เราเองจะขาดสภาพคล่อง

ตัวอย่างกรณีที่ 3 หากดอกเบี้ยบ้านเพิ่มขึ้น 0.25% ต้องผ่อนเดือนละกี่บาท

อีกหนึ่งตัวอย่างจากธนาคารอาคารสงเคราะห์ หากเงินกู้ 3,000,000 บาท เมื่อมีดอกเบี้ยขึ้น 0.25% ต้องผ่อนเพิ่มเดือนละกี่บาท ดังนี้

อัตราดอกเบี้ย 6.00%

20,000

0

อัตราดอกเบี้ย 6.25%

20,500

+500

อัตราดอกเบี้ย 6.50%

21,000

+500

อัตราดอกเบี้ย 6.75%

21,500

+500

อัตราดอกเบี้ย 7.00%

22,100

+600

อัตราดอกเบี้ย 7.25%

22,600

+500

อัตราดอกเบี้ย 7.50%

23,100

+500

อัตราดอกเบี้ย 7.75%

23,700

+600

อัตราดอกเบี้ย 8.00%

24,200

+500

อัตราดอกเบี้ย 8.25%

24,700

+500

อัตราดอกเบี้ย 8.50%

25,300

+600

อัตราดอกเบี้ย 8.75%

25,800

+500

ลดดอกเบี้ยบ้านด้วยการรีไฟแนนซ์

ในกรณีที่อยู่ระหว่างผ่อนบ้านแล้วดอกเบี้ยพุ่ง อาจเลือกที่จะรีไฟแนนซ์ก็ได้ (แต่ต้องผ่อนบ้านมาแล้วอย่างน้อย 3 ปี) เพราะการรีไฟแนนซ์จะช่วยต่อลมหายใจในการลดอัตราดอกเบี้ย (ดูคำนวณเปรียบเทียบรีไฟแนนซ์บ้านดีหรือไม่) โดยส่วนใหญ่แล้วหากเราเป็นลูกหนี้ที่ดีมีการผ่อนชำระสม่ำเสมอ ธนาคารแห่งใหม่หรือแห่งเดิมก็ตามมักจะจูงใจด้วยการให้แพ็คเกจสินเชื่อที่มีอัตราดอกเบี้ยถูกกว่าแพ็คเกจเดิม

แต่ทั้งนี้ต้องศึกษารายละเอียดให้ชัดเจนว่าแพ็คเกจใหม่มีความคุ้มค่ากว่า โดยรวมตลอดระยะเวลาการผ่อนเราต้องจ่ายดอกเบี้ยต่ำกว่า และอย่าลืมคำนวณค่าใช้จ่ายในการรีไฟแนนซ์ที่จะเกิดขึ้น เช่น ค่าประเมินมูลค่าหลักทรัพย์ ค่าธรรมเนียมจดจำนอง 1% ฯลฯ ก่อนจะตัดสินใจ

ข้อจำกัดความรับผิดชอบ: ข้อมูลนี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น DDproperty by PropertyGuru ซึ่งอยู่ภายใต้การดูแลของบริษัท ออลพร็อพเพอร์ตี้ มีเดีย จำกัด ไม่สามารถรับรองหรือรับประกันเกี่ยวกับข้อมูล รวมทั้งไม่สามารถรับรองหรือรับประกันใด ๆ เกี่ยวกับความเหมาะสม สำหรับวัตถุประสงค์เฉพาะใด ๆ ของข้อมูล ตามขอบเขตสูงสุดที่กฎหมายอนุญาต แม้ว่าเราได้พยายามอย่างเต็มที่ เพื่อให้แน่ใจว่าข้อมูลที่ให้ไว้ในบทความนี้ถูกต้อง เชื่อถือได้ และครบถ้วน ณ เวลาที่เขียน แต่ข้อมูลที่ให้ไว้ในบทความนี้ไม่ควรนำไปใช้ในการตัดสินใจทางการเงิน, การลงทุนอสังหาริมทรัพย์ หรือทางกฎหมายทันที ผู้อ่านไม่ควรใช้ข้อมูลในบทความ แทนคำแนะนำจากผู้เชี่ยวชาญที่ผ่านการฝึกอบรมซึ่งสามารถพิจารณาข้อเท็จจริงและสถานการณ์ส่วนตัวของคุณได้ ทั้งนี้ เราไม่สามารถรับผิดชอบใด ๆ หากคุณเลือกที่จะนำข้อมูลไปใช้เพื่อประกอบการตัดสินใจ